Содержание

Введение

1. Кадастр

земельных ресурсов как метод экономического регулирования в области их

использования.

1.1 Основные

методические подходы к экономической оценке земельных ресурсов.

1.2

Проведение государственной кадастровой экономической оценки земель

1.3

Нормативная цена земли

2.

Формирование рыночной цены городского земельного участка

2.1 Понятие

рыночной стоимости земельного участка

2.2 Факторы,

влияющие на формирование рыночной стоимости земельного участка

2.3 Рентная

оценка земельного участка

3

Экономическая оценка земельных участков

3.1

Экономические особенности рассматриваемой территории

3.2 Ценовое

зонирование земель

3.3 Расчёт

рыночной стоимости земельного участка

Заключение

Список

использованной литературы

Введение

Природные

ресурсы являются национальным богатством народов, естественной основой

устойчивого социально-экономического развития, определяя, в конечном счете саму

возможность существования человека. Одним из важнейших природных богатств в

нашей стране являются земельные ресурсы. Среди земель разного назначения

городские, на которых сосредоточено основное национальное богатство, созданное

трудом человека, представляют наибольшую ценность. В условиях

административно-командной системы предприятия не были экономически

заинтересованы в рациональном использовании земельных ресурсов, их охране и

воспроизводстве, хотя такая обязанность на них возлагалась законодательством. Более

того, расходы на охрану земельных ресурсов являлись фактором, снижающим

итоговые результаты деятельности предприятия.

Бесплатность землепользования, много лет определявшая бесхозяйственное

отношение к земле в нашей стране, способствовала расточительному,

нерациональному использованию ценнейшего ресурса — городских земель. Это

приводило к гипертрофированному росту территорий городов и промышленных комплексов

и в связи с этим к необоснованному изъятию под строительство в завышенных

размерах сельскохозяйственных угодий и лесопокрытых территорий. Увеличивалась

протяженность инженерных и транспортных коммуникаций, деградировала природная

среда вокруг городов, росли стоимость всех видов обустройства территорий и

издержки эксплуатации как производственных, так и в инженерных системах

городов. Все это негативно сказывалось на эффективности производства и

удобствах проживания населения.

Переход к рыночным отношениям в сфере землепользования связан с

формированием экономического механизма, призванного соединить 0интересы

экономики и рационального использования земельных ресурсов. Начатая в 1991 году

земельная реформа не доведена до конца, не создана система земельного законодательства.

Земельный рынок находится в стадии становления. Отсутствует система гарантий

прав на земельные участки, что приводит к снижению интереса инвесторов. Размеры

и механизм начисления земельных платежей несовершенны, а их доля в бюджетах

всех уровней мала. Земельные отношения крайне политизированы. Перед Россией

стоит сложная задача завершения реформирования земельных отношений и создания

российской национальной системы землепользования, которая позволила бы

соединить свободу владения землей, ее эффективное использование и социальную

справедливость при распределении земли.

Выходом из такого сложного положения является определение основных

направлений государственной земельной политики и разработка автоматизированной

системы земельного кадастра. Достоверная кадастровая информация позволяет

принимать более эффективные решения на уровне города, а также воздействовать на

рынок земли и недвижимости, обеспечивать надежность операций с землей.

Надежная информация о земле имеет исключительно важное значение для

управления земельными ресурсами, будь то развитие устойчивого сельского

хозяйства или управление развитием городов. Автоматизированные системы ведения

государственного земельного кадастра становятся очень полезным инструментом для

управления городскими землями. Этим объясняется актуальность темы дипломной

работы.

Исходя из актуальности темы определяется цель написания работы, которая

заключается в том, чтобы показать особенности экономической оценки ресурсов (на

примере городских земельных участков).

В соответствии с поставленной целью предстоит рассмотреть ряд вопросов:

·

Основные

методические подходы к экономической оценке земельных ресурсов.

·

Проведение

государственной кадастровой экономической оценки земель.

·

Нормативная цена

земли.

·

Понятие рыночной

стоимости земельного участка.

·

Факторы, влияющие

на формирование рыночной стоимости земельного участка.

·

Рентная оценка

земельного участка.

·

Экономические

особенности рассматриваемой территории.

·

Ценовое

зонирование земель.

·

Расчёт рыночной

стоимости земельного участка.

1. Кадастр земельных ресурсов как метод экономического

регулирования в области их использования

1.1

Основные методические подходы к экономической оценке земельных ресурсов

Самый распространенный способ рыночной оценки земли — метод прямого

сравнительного анализа продаж исходя из данных о сделках за предшествующие 3-6

месяцев. При применении этого метода сначала выявляются фактические продажи

участков на соответствующем рынке или его сегментах. Далее проверяется

информация о сделках, с целью подтверждения хотя бы одной стороной ее

законности и экономической целесообразности. Сумма продажной цены

корректируется в зависимости от характеристик оцениваемого и сопоставимого

участка. При условии того, что оцениваемый участок превосходит сопоставимый по какому-либо

параметру, его фактическая цена увеличивается, а если уступает, то цена уменьшается.

Такое уточнение цены может проводиться в трех основных формах: в рублях, в процентах

по каждому фактору и в совокупной поправке.

При оценке земли учитывают все основные характеристики, имеющие

стоимостное значение для покупателя: размер, форма, местоположение,

коммуникации, рельеф и др.

Для сравнения используют следующие единицы измерения: для участков,

приобретаемых для сельскохозяйственного, промышленного назначения и для

жилищного строительства — цепа за 1 га; в центральных частях городов для

офисов, магазинов и т.п. — цена за 1 м2; для коммерческих целей в городах —цена

за 1 фронтальный метр; в районах жилой, дачной застройки при стандартных по

форме и размерах участках — цена за 1 лот; при необходимости соблюдения правил

зонирования по ограничению величины здания — цена за единицу плотности, т.е.

коэффициент отношения площади застройки к площади земельного участки. В

качестве единицы для сравнения по застроенным участкам могут применяться: цена

за 1 м2 общей или чистой площади; цена за 1 м3складов, элеваторов и др.: цена

за 1 место — парковки, в гараже и др.

На основе ряда фактических продаж определяется средняя или типичная

стоимость единицы сравнения для каждой однородной группы (страты) участков. При

этом используется расчет медианной (середина ранжированного ряда) или средней

цены продажи за единицу сравнения. Обычно прием единицы сравнения применяется в

случаях, когда участки сильно отличаются один от другого по размерам, но

относительно сходны по другим параметрам. Другой прием, который подходит для участков

примерно одинакового размера, но сильно отличающихся по другим параметрам, основан

на определении путем анализа сравнимых продаж стоимости базового, стандартного

участка. Он служит затем ориентиром для расчета стоимости других участков

земли. При этом в рыночную стоимость отдельных земельных участков вносится

поправка на их отличительные параметры. Например, стоимость земельного участка

с основанием по фронту улицы составит примерно 65% стоимости Прямоугольного

участка с такой же границей и глубиной. Следующий способ оценки стоимости земельных

участков основан на определении соотношения продажных цен и потенциального или фактического

валового дохода, получаемого от собственности, поэтому он получил название

способа валового рентного мультипликатора (ВРМ).

При проведении расчетов оценки стоимости земельных участков по способу

ВРМ необходимо осуществить следующие действия:

• оценить рыночный рентный доход от оцениваемого участка;

• определить отношение валового дохода к продажной цене, исходя из недавних

рыночных сделок;

• рассчитать стоимость оцениваемого участка путем перемножения

рыночное рентного дохода от него на ВРМ.

Различия между сопоставимыми и оцениваемыми участками учитываются в самих

продажных ценах и ставках дохода. Важно подобрать как можно точнее аналоги для

сравнения. Одним из приемов служит прием переноса или соотнесения, который реализуется

путем определения соотношения между общей стоимостью застроенного участка и

стоимостью земли. Установлено, что между стоимостью земли и стоимостью возведенных

на ней сооружений существует устойчивая связь. Отсюда следует, что стоимость участка

можно оценивать путем

распределения общей цены продажи сопоставимого объекта между двумя ее составными

частями — земельным участком и строениями (улучшениями). Полученные коэффициенты

соотношений можно применить к оцениваемым микрорайонам для определения стоимости

единицы сравнения или базового участка для данного района.

Следующий метод получил название метода остаточной продуктивности (остатка).

При его использовании чистый доход, отнесенный к земле, определяется после

оплаты, в первую очередь, расходов за три других фактора производства: труда-зарплаты,

комиссионных; капитала-процентов, дивидендов; предпринимательских способностей-прибыли,

вознаграждений. В остатке будет земельная рента для собственника участка.

Метод остатка применим и при оценке стоимости застроенных участков, когда

известны стоимость или проектные затраты на сооружение зданий, продолжительность

их полезной жизни, ставка дохода инвестиции и годовой чистый доход от объекта.

Еще одним способом оценки земли является метод капитализации дохода, при

котором стоимость участка может быть определена как его способность приносить

доход в будущем. Оценка земли по доходности осуществляется путем преобразования

денежного дохода в стоимость с помощью коэффициента капитализации. Коэффициент капитализации

— это множитель, с помощью которого осуществляется переход от величины текущего

чистого дохода от земельного участки к его стоимости. Таким образом, учитывается

доля текущего доходя в полной стоимости участка. Стоимость земли (С)

определяется по формуле

С=Д/R,

где Д — величина чистого дохода;

Д — норма (коэффициент) капитализации.

Норма капитализации выбирается таким образом, чтобы обеспечить инвестору

приемлемый уровень дохода (отдачи) на вложенный капитал и его возмещение.

Последовательность расчета стоимости земельного участка при этом

способе следующая:

— на основе анализа денежных потоков (поступлений) по сравнимым участкам

за прошлые годы в сопоставимых условиях определяется потенциальный валовой

доход;

— на основе фактических издержек составляется смета расходов на будущий

год с разделением на постоянные, эксплуатационные и резервы;

— рассчитывается действительный валовой доход (эффективный), получаемый

путем вычитания из потенциального валового дохода возможные потери, которые

устанавливаются путем анализа соответствующих показателей на рынке;

— исчисляется чистый доход как разница действительного валового дохода и

всех расходов без обслуживания долга по ипотечному кредиту и амортизационных

начислений;

— чистый доход пересчитывается в текущую стоимость земли различными способами.

Стоимость земельных участков может быть определена также путем умножения валового

или чистого дохода на рентный мультипликатор. Его рассчитывают по формуле

Рм=Цп : Д,

где Рм — рентный мультипликатор;

Цп — цена продаж сопоставимых участков;

Д — арендная плата или чистый доход.

По российскому законодательству плательщиками земельного налога являются физические

и юридические лица РФ, международные неправительственные организации и иностранные

юридические лица, имеющие земли в собственности, владении и пользовании. Налогами

облагаются земельные участки и земельные доли при общей долевой собственности.

Ставки налога подразделяются на две группы: за земли сельскохозяйственного и несельскохозяйственного

назначения. Федеральные органы законодательной власти устанавливают средние

ставки с 1 га (1 м2) по субъектам РФ, которые в свою очередь определяют средние

и минимальные ставки по районам. Например, в Московской области установлена минимальная

ставка земельного налога — за 1 га пашни, многолетних насаждений — 600 руб.;

сенокосов — 200 руб.; пастбищ — 100 руб.

Общая сумма земельного налога исчисляется по формуле

3=П х С х К,

где П — площадь участка соответствующего назначения;

С — ставка земельного налога по каждой категории земель, имеющихся у владельца;

К — коэффициент корректировки ставки земельного налога.

Начисленную сумму налога юридические лица ежемесячно относят равными частями

на себестоимость продукции, или на соответствующие источники финансирования по

землям, не связанным с основной деятельностью.

1.2 Проведение государственной кадастровой экономической

оценки земель

Земля как основной базис всех процессов жизнедеятельности общества в политической, экономической, социальной, производственной, коммунальной, экологической и других сферах обладает стоимостью, качественная оценка которой представляет собой одно из важнейших условий нормального функционирования и развития многоукладной экономики. Необходимость в получении достоверной оценки стоимости земельных участков испытывают как государственные и муниципальные органы исполнительной власти при управлении земельными ресурсами, осуществлении перспективного развития населенных пунктов, проведении рациональной земельной и налоговой политики, так и частные субъекты земельного права при совершении разного рода сделок с землей.На сегодняшний день в Российской Федерации сложились адекватные предпосылки для реформирования механизмов налогообложения земли, взимания арендной платы за земли, находящиеся в государственной и муниципальной собственности, а также государственной политики в области оценки земель для целей налогообложения. В этой связи первоочередными задачами, стоящими перед Правительством Российской Федерации, являются:1. Совершенствование существующей и разработка нормативной правовой базы для реформирования налоговой и земельной политики.2. Создание методологического инструментария, необходимого для реализации нормативной правовой базы, на основе комплексного анализа существующих методик и методологических подходов по государственной кадастровой оценке земли.Земельный кадастр – систематизированный свод достоверных сведений о земле как главном средстве производства в сельской и лесной сфере. В земельном кадастре указывается имя собственника земли, дается описание общей конфигурации, состав угодий, их качество, доходность, цена земли.Наиболее совершенной принято считать германскую систему земельного кадастра. По этой системе учет ведется по двум видам документов:Кадастру недвижимости, где дается сравнительная экономическая оценка земли;Земельной книге, в которой учитывается право собственности на землю. Определенные шаги в области создания нормативной правовой базы уже сделаны. Так, проектом II части Налогового Кодекса Российской Федерации предусмотрено взимание земельного налога на основе кадастровой стоимости земельного участка. Госкомземом России разработан проект Федерального закона “Об оценке земель”, который в настоящее время находится на доработке.В отдельных субъектах Российской Федерации проводились оценочные работы в рамках реализации постановления Правительства от 15.03.97 № 319 “О порядке определения нормативной цены земли”. Используемые в процессе оценочных работ методики зачастую базируются на слепом копировании международной практики оценки без учета специфики законодательства Российской Федерации и существующих российских условий политической, экономической и социальной жизнедеятельности.В настоящее время вступил в силу Закон РФ “Об обороте земель сельскохозяйственного назначения”. Для оценки сельскохозяйственных земель разработана кадастровая оценка земли. Она существует во многих регионах и по расчетам составляет от 400 руб. на севере страны до 46 тыс. руб., на юге за 1 га пашни. Кадастровая оценка земли прежде всего служит целям налогообложения. Другие земли (под предприятия, дачные участки, городские кварталы) можно покупать и продавать в соответствии с Земельным кодексом.Однако общепринятой методики по оценке стоимости земли пока нет. Существует ряд проектов методик, разрабатываемых ведущими научно-исследовательскими учреждениями нашей страны и опыт стран с рыночной экономикой.В целях обеспечения методической поддержки и унификации методологических подходов, используемых при проведении земельно-оценочных работ, Государственным комитетом Российской Федерации по земельной политике разработана “Методика государственной кадастровой оценки городских земель” (Поставщик — Центр аналитических исследований и разработок АООТ “Городской кадастр”, г. Москва).Настоящая “Методика государственной кадастровой оценки городских земель” предлагается органам исполнительной власти субъектов Российской Федерации и органам местного самоуправления для использования в земельно-оценочных работах.Настоящая методика государственной кадастровой оценки земель поселений (далее именуется — Методика) разработана в целях реализации постановления Правительства Российской Федерации от 25.08.99 № 945 «О государственной кадастровой оценке земель», в соответствии с Правилами проведения государственной кадастровой оценки земель, утвержденными постановлением Правительства Российской Федерации от 08.04.00 № 316 «Об утверждении Правил проведения государственной кадастровой оценки земель».Методика учитывает опыт земельно-оценочных работ, осуществляемых на территории субъектов Российской Федерации (далее субъектов РФ) в рамках реализации постановления Правительства Российской Федерации от 15.03.97 № 319 «О порядке определения нормативной цены земли».Определение кадастровой стоимости земельных участков является важным элементом налогообложения, залога, ипотеки, определения стартовой цены в сделках купли-продажи недвижимости, выкупной цены земельных участков под приватизированными объектами, определения стоимости арендной платы, выкупа права аренды и поступлений в бюджеты всех уровней. Методические основы оценки городских земельных участков и связаннойс ними недвижимости сводятся к следующему.Оценка стоимости городских земель, определенная на основе оценки стоимости воспроизводства (простого и расширенного), их улучшений с учетом статистических данных по итогам реальных рыночных сделок, а также всей совокупности методов оценки рыночной стоимости земли, отражает не только величину затрат на создание и обновление инженерной инфраструктуры, транспортной сети, объектов социальной сферы, природоохранные мероприятия и т.д., но и ценовые характеристики земельных участков, сложившиеся на земельном рынке. Иными словами, стоимость городских земель и земельных участков, являясь обобщенной характеристикой, включает в себя и затратную, и рентную составляющие и может быть положена в основу расчетов как иных видов стоимости городских земель и земельных участков, так и всех экономических нормативов землепользования. В процессе оценки проводится анализ рентообразующих факторов, включая качество и местоположение земельных участков, произведенные на них улучшения, уровень социального и инженерно-транспортного обустройства территории и другие.Рыночной информационной базой кадастровой оценки городских земель являются массовые данные о продажах земельных участков для индивидуального жилищного строительства, коллективного садоводства и приусадебного хозяйства, а также о продаже и аренде квартир, гаражей, и различных объектов коммерческой недвижимости.Нормативная информация включает данные государственного земельного кадастра, нормативы затрат на строительство, инженерное обустройство территории, а также систему коэффициентов.Источниками этих данных являются БТИ, Земельные комитеты,Государственный фонд имущества, городские строительные организации, Комитет по архитектуре, оценочные и риэлтерские фирмы и другие организации.Объектом кадастровой оценки городских земель являются земли в пределах городской черты.

1.3 Нормативная цена земли

Наиболее

широко цитируемое определение понятия нормативная цена земли (НЦЗ) дает статья

25 Закона РФ от 11 октября 1991 г. «О плате за землю»:

Нормативная

цена земли — показатель, характеризующий стоимость участка определенного

качества и местоположения, исходя из потенциального дохода за расчетный срок

окупаемости.

Из

определения следует, что приоритетным при определении нормативной цены земли

выступает потенциальный доход, т.е. доход, который может принести деятельность

на определенном земельном участке, а эта деятельность определяется категорией

земли и разрешенного использования земельного участка. Это подтверждает мнение,

приведенное в комментарии к Земельному кодексу РФ под редакцией Чубукова Г.В. и

Тихомирова М.Ю., что нормативная цена земли в ранее действовавшем

законодательстве хотя и выступала в качестве формы платы за землю, однако, по

сути, она являлась критерием расчета платежей за использование земли, а не

формой платы за нее.

Таким

образом, нормативная цена земли характеризует не качество земли как таковой, ее

физические свойства, а скорее ее степень пригодности для определенных видов

деятельности. И, скорее всего, можно предположить, что перевод земли из одной

категории в другую и изменение разрешенного использования должен повлечь за

собой изменение нормативной цены земельного участка.

Согласно п. 1

Постановления Правительства РФ от 15 марта 1997 г. № 319 «О порядке определения нормативной цены земли» :

·

нормативная цена

земли применяется в случаях, предусмотренных законодательством Российской

Федерации, и ежегодно определяется органами исполнительной власти субъектов

Российской Федерации для земель различного целевого назначения по оценочным

зонам, административным районам, поселениям или их группам. Предложения об

оценочном зонировании территории субъекта Российской Федерации и о нормативной

цене земли по указанным зонам представляются комитетами по земельным ресурсам и

землеустройству.

В связи с

приведенным выше процитирую определение НЦЗ, которое предлагает Волков Г.А.:

·

Нормативная цена

земли – административно устанавливаемая стоимость земельного участка в составе

группы земельных участков, включенных в одну оценочную зону.

·

В своих лекциях

профессор Петрова Т.В. предлагает использовать следующее определение

нормативной цены земли, которое на взгляд автора настоящей работы является

наиболее приближенным к самой сути института и не перегружено специальными

правовыми терминами:

·

Нормативная цена

земли – это условный экономический показатель, необходимый для регулирования

отношений землепользования, сделок с землей, для установления некоторой

объективированной цены на земельный участок.

2. Формирование рыночной цены городского земельного участка

2.1

Понятие рыночной стоимости земельного участка

Основой рынка

недвижимости являются его объекты, которые обладают стоимостью.

Осуществление

купли-продажи или обмена объектов недвижимости производится на рынке на основе

их стоимости, которую следует объективно определить в сравнении с другими

объектами.

Адам Смит

(1723-1790) в марте 1776 г. опубликовал в Лондоне свой главный труд

«Богатство народов», в котором впервые была сформулирована теория трудовой

стоимости и рыночных отношений.

Согласно этой

теории стоимость, во-первых, создается трудом, притом всяким производительным

трудом, и, во-вторых, затраченное рабочее время, затраченный труд измеряет саму

величину стоимости, а она проявляется в соотношении обмена.

Таким

образом, стоимость есть соотношение общественных затрат труда при обмене

товаров и услуг. При этом общим эквивалентом измерения являются деньги. На

открытом рынке стоимость является фактором, уравновешивающим силы спроса и

предложения. Стоимость не присуща конкретному объекту изначально, а является

результатом проявления следующих свойств товаров и услуг:

·

Полезность;

Объект не может иметь стоимость, если он не обладает полезностью;

·

Спрос; Стоимость

зависит от спроса и предложения. Если на объект (товар, услугу) нет спроса, то

понятие стоимости не реализуется;

·

Передаваемость;

Условием возникновения стоимости является юридическая возможность передачи прав

собственности. Если объект нельзя передать в обмен на какой-либо эквивалент, понятие

стоимости не реализуется.

Из анализа

этих факторов следует, что стоимость является оценкой ценности товара или

услуги в конкретный момент времени и отражает рыночный взгляд на выгоду,

которую имеет обладатель товара или услуги.

Обсуждая

понятие стоимости, нельзя не упомянуть еще два понятия — цена и затраты.

Стоимость и цена могут не совпадать, что часто и наблюдается на практике.

Цена объекта

недвижимости — это цена конкретной свершившейся сделки купли-продажи объекта

недвижимости. Ввиду того, что цена в любой реальной и предполагаемой сделке

определенным образом связана со стоимостью объекта недвижимости, часто этот

термин используется как синоним стоимости в обмене.

Цена — это

денежная сумма, требуемая, предлагаемая или уплаченная за товар или услугу.

Цена в отличие от стоимости относится к конкретному месту и времени независимо

от того, была ли она объявлена открыто или осталась в тайне. Цена сделки может

значительно отличаться от рыночной стоимости. Земельный участок при отсутствии

оформленных на него прав может значительно увеличивать рыночную стоимость

улучшений (зданий, сооружений, помещений и т.п.) в случае если фактически

осуществляемое землепользование не запрещено действующим законодательством и

соответствует применяемым на практике обычаям делового оборота. Косвенный учет

стоимости таких неоформленных прав землепользования производится через поправки

на местоположение при рыночном подходе и через дифференциацию величины ставок

арендной платы в зависимости от местоположения при доходном подходе.

Эта разница,

именуемая «поправка на сделку», зависит от ряда причин, например

наличия аналогов или стабильности рынка.

Так,

например, во время кризиса 17 августа, ради срочного получения денег, продавцы

охотно шли на 10 — 20 % снижения цены ради скорости продаж. Часто начальная

цена сознательно завышается на 15 — 20 %, чтобы потом на эту сумму уступить в

процессе торга.

Порой, цена

сделки формируется под воздействием личных представлений участников сделки и не

поддается прогнозам.

Затраты — это

денежная сумма, равная издержкам на создание товара или услуги.

В общем

случае величины стоимости, цены и затрат на создание товара или услуги могут

как совпадать, так и существенно различаться.

На

современном рынке недвижимости существует много видов стоимости, соответствующих

конкретным ситуациям и задачам субъектов рыночных отношений. Одним из основных

звеньев практической работы оценщиков, согласованным и тесно увязанным

профессиональными стандартами с нормами бухгалтерского учета, аудита и

финансовой деятельности, является правильный выбор адекватного конкретной

ситуации вида определяемой стоимости.

К числу

основных видов стоимости, используемых при оценке недвижимости, относятся:

рыночная стоимость; стоимость на открытом рынке; стоимость при существующем

использовании; расчетная стоимость реализации; расчетная стоимость ограниченной

реализации; остаточная стоимость замещения; стоимость аренды на открытом рынке;

расчетная будущая стоимость аренды; утилизационная стоимость; стоимость для

страхования; стоимость для налогообложения; инвестиционная стоимость;

Любой из

перечисленных видов стоимости имеет свою область применения и ограничения.

Рыночная

стоимость объекта недвижимости — расчетная денежная сумма, по которой продавец,

имеющий полную информацию о стоимости имущества и не обязанный его продавать,

согласен был бы продать его, а покупатель, имеющий полную информацию о

стоимости имущества и не обязанный его приобрести, согласен был бы его

приобрести. То есть, это наиболее вероятная цена, по которой он может быть

продан на открытом рынке в условиях конкуренции. При этом предполагается, что

стороны, располагая всей необходимой информацией, действуют разумно, без

принуждения, а на величине сделки не отражаются какие-либо чрезвычайные

обстоятельства. Определенная таким образом рыночная стоимость является

предметом для торга и содержит диапазон колебаний как в сторону повышения, так

и понижения.

Существует и

другое определение рыночной стоимости объектов недвижимости, привязывающее ее

ко времени: Рыночная стоимость — это расчетная сумма, за которую собственность

следует обменивать на дату оценки между готовым купить покупателем и готовым

продать продавцом в коммерческой сделке после должного маркетинга, во время

которого каждая из сторон действовала компетентно, расчетливо и без

принуждения.

Стоимость

объектов недвижимости зависит от целого ряда факторов. Рассмотрим основные из

них:

1.

Объективные

факторы. Как правило, это экономические факторы, которые определяют средний

уровень цен конкретных сделок субъектами недвижимости. Их можно разделить на:

o

макроэкономические

— факторы, связанные с общей конъюнктурой рынка (налоги, пошлины, динамика

курса доллара, инфляция, безработица, уровень и условия оплаты труда,

потребность в объектах недвижимости, развитие внешнеэкономической деятельности

и т.д.);

o

микроэкономические

— факторы, характеризующие объективные параметры конкретных сделок.

2.

Факторы,

связанные с феноменом массового сознания и факторы психологического характера:

o

массированная

реклама;

o

инфляционные

ожидания;

o

симпатии;

o

осведомленность и

т.д.

o

в настоящем

пособии не рассматриваются.

3.

Физические

факторы:

o

местонахождение —

удаленность от центра, степень развития инфраструктуры и транспортного

сообщения (особенно — близость метро) напрямую влияет на стоимость

недвижимости;

o

архитектурно-конструктивные

решения — в зависимости от назначения дальнейшего использования здания

стоимость его будет увеличиваться или уменьшатся;

o

состояние объекта

недвижимости;

o

наличие

коммунальных услуг (электроэнергия, водоснабжение, теплосеть и др.);

o

экологические и

сейсмические факторы (для жилой недвижимости данные санитарно-экологической

экспертизы могут значительно снизить стоимость жилья, а наличие лесопарковой

зоны, водоемов, парков и пр. может увеличить стоимость квартир).

4.

Факторы, влияющие

на цену и скорость продажи квартир:

o

количество

аналогичных предложений, их соотношение со спросом именно на этот тип квартир

именно в этой части города;

o

объективные

недостатки объекта (крайние этажи, окна во двор, плохая планировка, износ и

т.п.);

o

престижность

района;

o

экологическая

обстановка в районе;

o

транспортное

сообщение и развитость инфраструктуры района;

o

социальная

однородность дома;

o

характер сделки

(«прямая» или «встречная» продажа);

o

юридическая

«чистота» объекта.

Известно, что

главным критерием любой сделки является выгодность для обеих сторон. Однако

каждый вкладывает в это понятие свой смысл. Для одного на первом месте стоят

деньги. Такой продавец готов довольно долго ждать своего клиента, ни на рубль

не снижая цену. Для другого важно как можно скорее получить свободные средства.

В этом случае на первое место выходит быстрота сделки и действует принцип

«время — деньги». Третьему подавай надежного покупателя, который

может гарантировать строгое соблюдение графика оплаты. Может быть, что во время

переговоров будут меняться и приоритеты. Разумно выставляя приоритеты между

объективными факторами и собственными мотивациями, покупатель и продавец в

состоянии заключить взаимовыгодную сделку и не разочароваться впоследствии в ее

итогах.

2.2 Факторы, влияющие на формирование рыночной стоимости

земельного участка

Краеугольный камень теории оценки недвижимости — это понятие

«рыночная стоимость». В Федеральном законе 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации» дано следующее

определение рыночной стоимости: «Под рыночной стоимостью понимается

наиболее вероятная цена, по которой данный объект оценки может быть отчужден на

открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно,

располагая всей необходимой информацией, а на величине цены сделки не

отражаются какие-либо чрезвычайные обстоятельства, то есть когда:

одна из сторон сделки не обязана отчуждать объект оценки, а другая

сторона не обязана принимать исполнение;

стороны сделки хорошо осведомлены о предмете сделки и действуют в своих

интересах;

объект оценки представлен на открытый рынокв форме публичной оферты;

цена сделки представляет собой разумное вознаграждение за объект оценки,

и принуждения к совершению сделки в отношении сторон сделки с чьей-либо стороны

не было;

платеж за объект оценки выражен в денежной форме».

Данное определение рыночной стоимости базируется на следующих

предпосылках: сделка совершена в условиях конкурентного и равновесного рынка

при соблюдении типичных условий и передаче титула собственности от продавца к

покупателю в момент отчуждения объекта.

К сожалению, в указанном определении не выделено положение о том, что

рыночная стоимость всегда относится к конкретному моменту времени, поскольку

при изменении конъюнктуры рынка она также может измениться. Поэтому рыночная

стоимость отражает фактическое состояние рынка и обстоятельства заключения

сделки на действительную дату оценки, а не на прошлую или будущую дату. Дата

оценки и дата написания отчета об оценке могут быть разными, но дата отчета не

может предшествовать дате оценки.

Остановимся более подробно на основных понятиях определения рыночной

стоимости земельного участка:

«… наиболее вероятная цена…» — имеется в виду, что рыночная

стоимость — это наиболее вероятная (обоснованно достижимая) цена при

осуществлении сделки между покупателем и продавцом, которые имеют типичную для

открытого и конкурентного земельного рынка мотивацию;

«… на открытом рынке в условиях конкуренции…» — под открытостью рынка понимается

отсутствие препятствий экономического, юридического и административного

характера для вхождения всех желающих на данный земельный рынок, а также выхода

из него.

Условия конкуренции на рынке определяются степенью однородности и

мобильности товаров, количеством продавцов и покупателей и влиянием каждого из

них на цену продажи, наличием барьеров для входа на рынок и другими факторами.

В отличие от рынка совершенной конкуренции, на земельном рынке каждый участок

имеет свою специфику и местоположение, число участников невелико и они, как

правило, недостаточно информированы, существенную роль играет государственное

регулирование;

«… стороны сделки действуют разумно…» — рыночная стоимость

предполагает, что стороны сделки действуют экономически рационально,

компетентно и в своих интересах. У покупателя имеются мотивы купить, но его не

принуждают к этому. Он совершает покупку с учетом сложившихся условий и

ожиданий рынка имеющегося, а не воображаемого или гипотетического.

Потенциальный покупатель не собирается совершать сделку по любой цене и платить

выше той суммы, которую требует рынок.

Продавец не желает и не вынужден продать земельный участок по любой цене,

предлагаемой на рынке. Он заинтересован продать участок после достаточного

срока его экспозиции за лучшую цену, которая возможна на конкурентном рынке;

«… на величине цены сделки не отражаются какие-либо чрезвычайные

обстоятельства…» — стороны сделки не испытывают незаконного давления или

чрезвычайных жизненных обстоятельств. У покупателя и продавца отсутствует

острая экономическая или другая необходимость в данной сделке. Между ними нет

предварительного сговора или особых отношений: родственных, отношений между

материнской и дочерней компаниями, между владельцем собственности и

арендатором, которые могут сделать величину цены нетипичной для данного

сегмента рынка земли;

«… стороны сделки хорошо осведомлены о предмете сделки…» — стороны

сделки, совершенной по рыночной стоимости, достаточно информированы о

характеристиках продаваемого земельного участка, его фактическом состоянии и

потенциальном использовании, а также о рыночной ситуации на дату оценки.

Обладая этой информацией, каждый участник сделки действует в собственных интересах

и рассчитывает получить максимальную выгоду соответственно своему положению в

сделке;

«… объект оценки представлен на открытый рынок в форме публичной

оферты…» — объект оценки, для того чтобы быть проданным по рыночной

стоимости, должен быть выставлен на рынок в форме формального предложения

заключить сделку с указанием всех необходимых условий. Продолжительность

периода экспозиции на конкурентном рынке может колебаться в зависимости от

сложившихся условий и назначения использования земли, но она должна быть

достаточной для привлечения адекватного числа потенциальных покупателей,

образующих данный сегмент рынка;

«… цена сделки представляет собой разумное вознаграждение за

объект оценки…» — на величину цены не оказывают влияние специфические

условия финансирования и продажи, какие-либо скидки или уступки с чьей-либо

стороны;

«… платеж за объект оценки выражен в денежной форме…» — средством

платежа должны выступать денежные единицы, а не какие-либо ценные бумаги,

товары и услуги или их сочетание с деньгами.

В Постановлении Правительства РФ «Об утверждении стандартов

оценки» от 6 июля 2001 г. № 519 также приводится определение рыночной

стоимости: «Рыночная стоимость объекта оценки — наиболее вероятная цена,

по которой объект оценки может быть отчужден на открытом рынке в условиях

конкуренции, когда стороны сделки действуют разумно, располагая всей

необходимой информацией, а на величине цены сделки не отражаются какие-либо

чрезвычайные обстоятельства».

Рыночная стоимость земельных участков рассчитывается при операциях

купли-продажи или сдачи в аренду, при определении стартовых цен на конкурсах и

аукционах, для учета земельных участков в активах предприятий с целью

привлечения новых пайщиков и дополнительной эмиссии акций и в других случаях.

В Международных стандартах оценки (МСО) подчеркивается, что для оценки

рыночной стоимости оценщик вначале должен установить наиболее эффективное

использование. Такое использование может быть продолжением существующего

использования или некоторым альтернативным использованием. Этот вопрос

разрешается на основе изучения данных рынка.

«Все методы, способы и процедуры измерения рыночной стоимости, если

они применимы и используются уместно и корректно, приводят к общему выражению рыночной

стоимости, когда они основываются на критериях, имеющих рыночное происхождение.

Сравнения продаж или другие рыночные сравнения должны исходить из исследований

рынка. Подход на основе капитализации дохода, включая анализ дисконтированного

денежного потока, должен быть основан на денежных потоках, определяемых рынком,

и на ставках доходности, основанных на данных рынка. Затраты на строительство и

сумма амортизации должны определяться на основе анализа расчетов затрат и

накопленной амортизации по рыночным данным».

В исключительных ситуациях рыночная стоимость может иметь отрицательную

величину. К таким случаям относятся:

определенное арендованное имущество;

некоторые специализированные объекты имущества;

устаревшие объекты недвижимости, снос которых обходится дороже стоимости

земельного участка;

некоторые объекты, подвергшиеся воздействию загрязнения окружающей среды,

и др.

Кроме рыночной стоимости в Постановлении Правительства РФ «Об

утверждении стандартов оценки» предусмотрены также следующие виды стоимости

(базы оценки):

а) стоимость объекта оценки с ограниченным рынком — стоимость объекта

оценки, продажа которого на открытом рынке невозможна или требует

дополнительных затрат по сравнению с затратами, необходимыми для продажи

свободно обращающихся на рынке товаров;

б) стоимость замещения объекта оценки — сумма затрат на создание объекта,

аналогичного объекту оценки, в рыночных ценах, существующих на дату проведения

оценки, с учетом износа объекта оценки;

в) стоимость воспроизводства объекта оценки — сумма затрат в рыночных

ценах, существующих на дату проведения оценки, на создание объекта, идентичного

объекту оценки, с применением идентичных материалов и технологий, с учетом

износа объекта оценки;

г) стоимость объекта оценки при существующем использовании — стоимость

объекта оценки, определяемая исходя из существующих условий и цели его

использования.

В МСО стоимость в использовании определяется как стоимость конкретного

имущества при конкретном использовании для конкретного пользователя и потому не

связанная с рынком. Этот тип стоимости основывается на вкладе, вносимом данным

имуществом в стоимость того предприятия, частью которого оно является,

безотносительно к наиболее эффективному использованию этого имущества или к

величине денежной суммы, которая могла бы быть получена от его продажи [23.

С.105] ;

д) инвестиционная стоимость — стоимость объекта оценки, определяемая

исходя из его доходности для конкретного лица при заданных инвестиционных

целях.

Она рассчитывается при обосновании инвестиционных проектов. В отличие от

рыночной стоимости, которая является результатом сделки между продавцом и

покупателем, имеющими типичную мотивацию, инвестиционная стоимость зависит от

индивидуальных требований к инвестициям, предъявляемым конкретным инвестором.

Выделяют, целый ряд существенных причин, вызывающих различия в величине

рыночной и инвестиционной стоимостей одного и того же объекта оценки, такие,

как:

различия в оценках величины будущих потоков доходов;

различия в определении уровня риска и факторов риска, присущих объекту

оценки, и требуемой ставки доходности;

различия в степени прогнозируемости и уровне финансовых издержек и

налоговом статусе (налоговые льготы, ставки, база для налогообложения);

синергический эффект от сочетания с другими осуществляемыми операциями,

инвестициями или вложениями в акции других компаний.

Основными целями расчета инвестиционной стоимости при оценке недвижимости

являются:

инвестиционная стоимость, играющая ключевую роль при управлении

недвижимостью. Эффективное управление объектом недвижимости, принятие

инвестиционных решений в отношении привлечения заемного капитала и других

важнейших аспектов управления невозможны без оценки инвестиционной стоимости;

оценка эффективности альтернативных инвестиционных проектов. Одна из

важнейших функций инвестиционной стоимости — оценка инвестиционных проектов и

выбор наиболее эффективных направлений инвестиций. Эта функция используется при

анализе проектов застройки свободных земельных участков. При этом с помощью

оценки инвестиционной стоимости отбрасываются неэффективные или менее

эффективные проекты;

оценка эффективности действующего объекта недвижимости. Инвестиционная

стоимость играет важную роль в анализе состояния действующего объекта. Выводы о

бесперспективности дальнейшего расширения недвижимости, сделанные на основе

анализа общедоступной рыночной информации, могут быть существенным образом

скорректированы в лучшую сторону, если оценка инвестиционной стоимости

показывает повышение отдачи от эксплуатации недвижимости в будущем.

Для расчета инвестиционной стоимости могут применяться традиционные

методы, но они используют не рыночные данные. Например, инвестор может

применять ставку дохода, которая не является рыночной и специфична только для

этого инвестора. При использовании метода дисконтированных денежных потоков для

определения стоимости оценщик приходит к расчетной величине инвестиционной

стоимости, а не рыночной стоимости.

2.3

Рентная оценка земельного участка

Исходным условием для

образования ренты является аренда земли. Аренда земли — вид землепользования,

при котором собственник передает свой участок на определенный срок другому лицу

(арендатору) для ведения хозяйства. В арендном договоре предусматривается

вознаграждение землевладельцу — арендная плата.

Арендная плата в

настоящее время является основной формой крестьянского землепользования в

развивающихся странах. Например, в Иране арендуют землю 60% всех крестьянских

семей, в Гватемале и Аргентине — 40, в Панаме — свыше 75%.

В XVI-XVII вв. возникла

капиталистическая (предпринимательская) аренда земли. В этом случае арендатор

вкладывает в землю собственный капитал, ведет хозяйство с помощью наемного

труда с целью извлечения прибыли. Такая аренда особенно распространена в США,

Великобритании, Бельгии, Нидерландах и Франции.

Сейчас в странах Запада

заметна тенденция к сокращению доли арендованной земли в общем, земельном

фонде. Это происходит под воздействием ряда причин: на химических предприятиях

создаются многие заменители сельскохозяйственного сырья, укрупняется сельскохозяйственное

производство, трудящиеся крестьяне и фермеры разоряются из-за возросшей

конкуренции на рынках сбыта продукции и др. Наблюдается и другая тенденция — в

одном лице соединяются земельный собственник и предприниматель.

Арендная плата за землю

во всех странах учитывает процент на капитал (основные фонды), вложенный в

имущество землевладельцем, и главным образом — ренту. В силу этого возникают

рентные отношения между землевладельцем и предпринимателем — арендатором.

Рентные отношения представляют собой отношения между собственником земли и

арендатором по распределению прибыли. Одна ее часть — в виде обычной прибыли —

достается предпринимателю, а другую долю — в форме сверхприбыли — получает

земельный собственник.

Земельная рента

возникает в силу тех особых экономических отношений, которые складываются по

присвоению и использованию земли. Землевладелец (частный собственник,

кооператив или государство) на законном основании обладает исключительным

правом собственности на землю. Он передает свое право использования земли

предпринимателю, который по условиям арендного договора временно организует

сельскохозяйственное производство. На взаимоотношения арендодателя и бизнесмена

влияют следующие экономические условия.

В отличие от обычных

промышленных средств производства, которые могут изготавливаться в нужном

объеме, земля является невоспроизводимым фактором экономики и количественно

ограничена. К тому же она различна по качеству (по плодородию и по

месторасположению — удаленности от рынка сбыта): различаются лучшие, средние и

худшие участки земли.

Сельскохозяйственных

продуктов с одних только лучших и средних по качеству земель недостаточно для

удовлетворения общественных потребностей в этих благах. Поэтому при условии

получения обычной прибыли предприниматели берут в аренду и худшие участки. В

результате возникают особые условия образования цен на зерно и другую

продукцию. Рыночная цена за каждую ее единицу складывается по условиям

производства на худших землях. Все фермеры сбывают выращенный урожай по ценам,

которые не только окупают повышенную себестоимость (непреднамеренно большие

затраты труда и материальных ресурсов) на худших землях, но и обеспечивают, как

минимум, обычную прибыль.

В силу более

благоприятных условий на лучших и средних по качеству землях себестоимость

единицы продукции ниже, чем на худших участках. Если сложить такую относительно

низкую себестоимость (скажем, 1 ц пшеницы) с обычной прибылью, то на лучших

участках ее индивидуальная цена будет ниже рыночной. Поэтому фермеры, хозяйствующие

здесь, получают при продаже созданных благ по рыночной цене дополнительную

сверхприбыль. Такая дифференциальная (разностная) сверхприбыль — это разница

между рыночной ценой, отражающей повышенные затраты на худших участках, и

сравнительно низкой индивидуальной ценой единицы продукции, складывающейся на

лучших землях.

Земельный собственник

прекрасно осведомлен о качестве принадлежащей ему земли и учитывает это

обстоятельство в арендном договоре. Поэтому разностная прибыль достается ему в

виде дифференциальной ренты.

Предприниматель может

повысить экономическое плодородие земли, то есть он вносит удобрения, улучшает

почву и выполняет иные агротехнические мероприятия. В таком случае проводится

интенсификация сельского хозяйства, которая означает увеличение выпуска

продукции без расширения земельных участков путем улучшения использования

средств производства и рабочей силы. Такие меры повышают эффективность

дополнительных капитальных затрат, в результате чего себестоимость единицы

продукции снижается. Продавая собранный урожай по установившейся рыночной цене

(соответствующей условиям производства на худших землях), фермер получает новую

разностную сверхприбыль. Она представляет собой разницу между рыночной ценой

единицы продукции и индивидуальной ценой, которая понизилась вследствие

интенсификации хозяйства на арендованном участке. Этот доход предприниматель

получает до истечения срока арендного договора. Когда же землевладелец

заключает с предпринимателем арендный договор на новый срок, то он учитывает

результаты капиталовложений в улучшение земли (произведенные без всякого его

участия) и назначает более высокую плату за пользование его землей.

Рента подобным же

образом образуется в добывающей промышленности (где получают энергоносители,

полезные ископаемые и другие сырьевые продукты). Здесь дифференциальный доход

порожден различиями в уровне производительности труда и величине себестоимости,

которые обусловлены неодинаковым богатством залежей и неравенством других

природных условий на рудниках, шахтах, нефтяных и газовых скважинах. Цены на

продукцию добывающей индустрии устанавливаются, естественно, по худшим условиям

ее производства. На лучших же участках, где получают полезные ископаемые с

меньшими издержками, образуется разностный доход. Он достается собственнику

земли в виде ренты.

3 Экономическая оценка земельных участков

3.1

Экономические особенности рассматриваемой территории

Особенность

оценки земли состоит в том, что она охватывает широкую сферу общественных

отношений, связанную с определением стоимости целых систем и

природно-антропогенных комплексов и образований. Проведение экономической

реформы и развитие рыночного хозяйства потребовало создания новой правовой

системы и совершенствования Российского законодательства. Это в полной мере

относится и к оценке земли как объекту недвижимого имущества, активно

вовлекаемого в рыночный оборот. Роль земельно–оценочной деятельности резко

возросла в связи с коренным преобразованием в области земельных отношений.

Начатые

в Российской Федерации рыночные преобразования направлены на формирование

цивилизованного земельного рынка, создание условий для равноправного развития

различных форм собственности на землю.

В

стратегии рыночных преобразований важное место занимает институт оценки земли,

включающий в себя, совокупность норм, регламентирующих разнообразные отношения

по использованию земли как важнейшего природного ресурса, как основы жизни,

деятельности и благосостояния народов России, как объекта налогообложения, как

пространственного базиса под городские застройки, как кладовая недренных

месторождений и т.д.

Особенность

оценки земли состоит в том, что она охватывает широкую сферу общественных

отношений, связанную с определением стоимости целых систем и природно-антропогенных

комплексов и образований. Проведение экономической реформы и развитие рыночного

хозяйства потребовало создания новой правовой системы и совершенствования

Российского законодательства. Это в полной мере относится и к оценке земли как

объекту недвижимого имущества, активно вовлекаемого в рыночный оборот. Роль

земельно–оценочной деятельности резко возросла в связи с коренным

преобразованием в области земельных отношений.

Начатые

в Российской Федерации рыночные преобразования направлены на формирование

цивилизованного земельного рынка, создание условий для равноправного развития

различных форм собственности на землю. В стратегии рыночных преобразований

важное место занимает институт оценки земли, включающий в себя, совокупность

норм, регламентирующих разнообразные отношения по использованию земли как

важнейшего природного ресурса, как основы жизни, деятельности и благосостояния

народов России, как объекта налогообложения, как пространственного базиса под

городские застройки, как кладовая недренных месторождений и т.д.

3.2

Ценовое зонирование земель

Ценовое

зонирование территории города, т.е. полученные стоимостные значения земельных

участков наносятся на кадастровую карту города для ценового зонирования

территории города, а именно формирования на основе полученных показателей

кадастровой стоимости отдельных оценочных зон.

Оценочная

зона – часть земель административно-территориального образования, однородных по

целевому назначению, виду функционального использования и близких по значению к

кадастровой стоимости типичных земельных участков. Оценочные микрозоны, близкие

по значению к кадастровой стоимости земли, объединяются в оценочные зоны. При

этом одна оценочная зона может быть представлена несколькими локальными

участками на территории города.

Объединение

отдельных микрозон в оценочные зоны осуществляется на основе соблюдения

следующих принципов:

• близость

значений показателей кадастровой стоимости земельных участков;

•

территориальное единство расположения микрозон ;

• общность

инженерной инфраструктуры, однородность положительного или отрицательного

воздействия граничащих с микрозонами крупных инженерных сооружений или

объектов.

Количество

оценочных зон зависит от диапазона оценочных стоимостей земельных участков

микрозон. Как показывает практика оценки кадастровой стоимости земель в городах

с устойчивым рынком недвижимости, количество выделяемых оценочных зон зависит

от численности жителей населенного пункта.

При расчете

показателей кадастровой стоимости земли для каждой городской зоны учитывается

влияние определенных групп факторов. Например, для жилой и общественно-деловой

зон первостепенное значение имеют следующие группы факторов:

1)

транспортная доступность населения к центру города, объектам культуры и

бытового обслуживания общегородского значения;

2)

обеспеченность централизованным инженерным оборудованием и благоустройство

территории;

3) уровень

развития сферы культурно-бытового обслуживания населения;

4)

историческая ценность застройки, эстетическая и ландшафтная ценность

территории;

5) состояние

окружающей среды, санитарные условия;

6)

инженерно-геологические условия строительства;

7)

рекреационная ценность территории;

8)

престижность территории.

Для

производственной зоны и зоны инженерной и транспортной инфраструктур большое

значение имеют следующие факторы:

1)уровень

развития производственной инфраструктуры, наличие транспортных путей,

удаленность от основных транспортных магистралей;

2)условия

обеспечения трудовыми ресурсами и удаленность от жилых массивов;

3)градостроительные

условия и ограничения, обусловленные зонированием, разрешенным использованием

земельных участков и т.п.

Учет данных

факторов осуществляется с использованием коэффициентов, величина которых

определяется на основе статистического и причинно-следственного анализа

рыночных данных, утвержденных нормативов по градостроительству, опроса и

экспертных оценок специалистов.

В заключение

проводится логический и сравнительный анализ полученных результатов. Логический

анализ состоит в том, что кадастровая стоимость земли, как правило, должна

снижаться от центра к периферийным районам города. При отклонении от этой

тенденции устанавливаются причины сложившегося положения.

Сравнительный

анализ производится путем установления зависимости между кадастровой стоимостью

земли по каждой оценочной зоне города и рыночными ценами продаж земельных

участков и объектов недвижимости.

3.3

Расчёт рыночной стоимости земельного участка

Для оценки недвижимости (земли и зданий, сооружений) возможно использование

трех подходов: доходного, сравнительного и затратного.

Доходный подход при оценке объектов недвижимости

включает в себя два метода:

·

метод

капитализации доходов;

·

метод

дисконтированных денежных потоков.

Метод капитализации доходов используется при оценке

приносящей доход недвижимости. Доходы от владения недвижимостью могут,

например, представлять собой текущие и будущие поступления от сдачи ее в

аренду, доходы от возможного прироста стоимости недвижимости при ее продаже в

будущем. Результат по данному методу состоит как из стоимости зданий,

сооружений, так и из стоимости земельного участка.

Целесообразно выделить основные этапы процедуры оценки методом капитализации:

1. Оценивается потенциальный

валовый доход. Делается это на основе анализа текущих ставок и тарифов,

существующих на рынке недвижимости для сравнимых объектов. Потенциальный

валовый доход (ПВД) — доход, который можно получить от недвижимости при 100 %

использовании без учета всех потерь и расходов. ПВД зависит от площади

оцениваемого объекта и принятой арендной ставки.

ПВД = S * Cа,

где S — площадь в кв. м., сдаваемая в аренду;

Cа — арендная ставка за 1 кв. м.

Как правило, величина арендной ставки зависит от местоположения объекта,

его физического состояния, наличия коммуникаций, срока аренды и т. д.

2. Оцениваются предполагаемые потери от

недоиспользования объекта недвижимости и потери при сборе платежей. Уменьшение ПВД

на величину потерь дает величину действительного валового

дохода (ДВД), который определяется по формуле

ДВД = ПВД — потери.

3. Рассчитываются предполагаемые

издержки по эксплуатации оцениваемой недвижимости. Периодические расходы для

обеспечения нормального функционирования объекта и воспроизводства дохода называются

операционными расходами. Операционные расходы

принято делить на:

·

условно-постоянные

расходы;

·

условно-переменные

или эксплуатационные расходы;

·

расходы на

замещение или резервы.

К условно-постоянным относятся расходы, размер которых не зависит от

степени эксплуатационной загруженности объекта и уровня предоставляемых услуг

(например, страховые платежи).К условно-переменным относятся расходы, размер

которых зависит от степени эксплуатационной загруженности объекта и уровня

предоставляемых услуг.

Основными условно-переменными расходами являются коммунальные расходы,

расходы на содержание территории, расходы на управление, зарплата

обслуживающему персоналу и т. д.

К расходам на замещение относятся расходы на периодическую замену

быстроизнашивающихся компонентов улучшений (обычно к таким компонентам относят

кровлю, покрытие пола, санитарно-техническое оборудование, электроарматуру).

В расчете подразумевается, что деньги на это резервируются, хотя

большинство владельцев недвижимости, в действительности, этого не делает. Если

владелец планирует замену изнашивающихся улучшений в течение срока владения, то

указанные отчисления необходимо учитывать при расчете стоимости недвижимости

рассматриваемым методом.

Пример. Косметический ремонт, требующийся

один раз в 6 лет, обходится владельцу в 10.000$. Последний раз ремонт был

проведен 2 года назад. Срок владения 5 лет. Необходимо рассчитать расходы на

замещение по статье косметического ремонта за первый год владения.Решение.

Следующий ремонт необходимо провести через 4 года (6 — 2), следовательно, он

придется на нынешнего владельца, и расходы на замещение составят 10.000 : 4 =

2.500$.

Если в период предполагаемого срока владения не предусматривается замена

быстроизнашивающихся компонентов, то расходы на их замещение не учитываются. Но

необходимость проведения ремонта в будущем повлияет на цену реверсии (перепродажи).

Пример. Текущий ремонт, требующийся один раз

в 6 лет, обходится владельцу в 10.000$. Последний раз ремонт был проведен 2

года назад. Срок владения 3 года. Необходимо рассчитать расходы на замещение по

статье косметического ремонта за первый год владения.Решение. Ремонт придется

делать следующему владельцу, следовательно, расходы на замещение для нынешнего

владельца равны 0. Но цена реверсии уменьшится на размер износа, т. е. на

(2+3 / 6) от стоимости ремонта, что составляет 8.333,3 $.(10000 * 5/6)

4. Определяется прогнозируемый чистый операционный доход посредством уменьшения ДВД на

величину операционных расходов. Таким образом, ЧОД = ДВД — Операционные расходы

(за исключением амортизационных отчислений).

5. Рассчитывается коэффициент капитализации. Существует несколько методов

определения последнего:

5.1. Метод кумулятивного построения.

5.2. Метод определения коэффициента капитализации с учетом возмещения

капитальных затрат.

5.3. Метод связанных инвестиций или техника инвестиционной группы.5.4.

Метод прямой капитализации.

Коэффициент капитализации в оценке недвижимости состоит из

двух элементов:

·

ставки дохода на

инвестиции (ставки дохода на капитал). Это компенсация, которая должна быть

выплачена инвестору за ценность денег с учетом фактора времени, риска и других

факторов, связанных с конкретными инвестициями.

·

нормы возврата

(возмещения) капитала. Под возвратом капитала понимается погашение суммы

первоначальных вложений. Причем этот элемент коэффициента капитализации

применяется только к изнашиваемой, т. е. теряющей стоимость части активов.

Ставка дохода на капитал строится на базе:

1. безрисковой ставки дохода;

2. премии за риск;

3. премии за низкую ликвидность

недвижимости;

4. премии за инвестиционный менеджмент.

Безрисковая ставка дохода. Она используется в качестве базовой,

к которой добавляются остальные, ранее перечисленные, составляющие. Для

определения безрисковой ставки можно пользоваться как среднеевропейскими

показателями по безрисковым операциям, так и российскими.

В случае использования среднеевропейских показателей к безрисковой ставке

прибавляется премия за риск инвестирования в данную страну, так называемый страновой

риск.

Российские показатели берутся исходя из ставки дохода на государственные

облигации или, что является предпочтительнее, ставок по валютным депозитам

(сравнимой длительности и размеров суммы) банков высшей категории надежности.

Безрисковая ставка определяет минимальную компенсацию за инвестирование в

данный объект.

Премия за риск. Все инвестиции, за исключением ранее

перечисленных, имеют более высокую степень риска, зависящую от особенностей

оцениваемого вида недвижимости. Чем большим является риск, тем выше должна быть

величина процентной ставки для компенсации первого. Премия

за низкую ликвидность. Ликвидность показывает, насколько быстро

недвижимость может быть превращена в наличные деньги. Недвижимость относительно

низколиквидна. Особенно высока эта премия в странах, где слабо развита ипотека.

Премия за инвестиционный менеджмент. Чем более рискованы и сложны

инвестиции, тем более компетентного управления они требуют. Инвестиционный

менеджмент не следует путать с управлением недвижимостью, расходы по которому

включаются в операционные расходы.

Как уже отмечалось ранее, коэффициент капитализации

применительно к недвижимости включает в себя ставку дохода на инвестиции и

норму возврата капитала. Если прогнозируется изменение стоимости актива

(уменьшение или рост), то возникает необходимость учета в коэффициенте капитализации возмещения капитала. Метод Инвуда. Этот метод

применяется, когда ожидается, что в течение всего прогнозного периода будут

получены постоянные, равновеликие доходы. Одна часть этого потока доходов будет

представлять собой доход на инвестиции, а другая будет обеспечивать возмещение

или возврат капитала. Более того, сумма потока доходов будет представлять собой

доход на инвестиции, а другая будет обеспечивать возмещение или возврат

капитала.Более того, сумма возврата капитала будет реинвестироваться по ставке

дохода на инвестиции (капитал). В этом случае норма возврата инвестиций как

составная часть коэффициента капитализации будет равна фактору фонда возмещения

при той же ставке процента, что и по инвестициям (этот фактор берется из

таблицы шести функций сложного процента). Сам же коэффициент капитализации при

потоке равновеликих доходов будет равен сумме ставки дохода на инвестиции и

фактору фонда возмещения для этого же процента (коэффициент капитализации можно

взять из таблицы шести функций сложного процента в графе взнос на амортизацию

единицы).

Первоначальными инвестициями, настолько высока, что становится

маловероятным осуществление реинвестирования по той же ставке. Поэтому для

инвестируемых средств предполагается получение дохода по безрисковой ставке.

Пример. Инвестиционный проект

предусматривает ежегодный 12% доход на инвестиции (капитал) в течение 5 лет.

Суммы в счет возврата инвестиции могут быть без риска реинвестированы по ставке

6%.Решение. Если норма возврата капитала будет равна 0,1773964, что

представляет собой фактор фонда возмещения при 6% за 5 лет, то коэффициент

капитализации (R) будет равен 0,12 + 0,1773964 = 0,2973964.

В случае когда прогнозируется, что инвестиции потеряют стоимость не

полностью, а лишь частично, то коэффициент капитализации

будет рассчитываться несколько иначе.

Пример. Прогнозируется продажа объекта

недвижимости через 5 лет за 50% его нынешней стоимости. Ставка дохода на

инвестиции 12%.Решение. По методу Ринга норма

возврата капитала 20% (100% : 5 лет) * 1/2 = 10%. R = 0,1 (норма возврата

капитала) + 0,12 (ставка дохода на инвестиции) = 0,22 = 22%.

По методу Инвуда норма возврата капитала

определяется путем умножения фактора фонда возмещения на процент потери

стоимости. 50%-ная потеря * 0,1574097 = 0,07887. R = 0,0787 (норма возврата

капитала) + 0,12 (ставка дохода на инвестиции) = 0,1987 = 19,87%.При вложении

инвестиций в недвижимость, инвестор рассчитывает на будущий рост стоимости

первоначально вложенного капитала. Этот расчет строится на прогнозе инвестора о

повышении цены земли, зданий, сооружений под влиянием роста спроса на отдельные

виды недвижимости или из-за роста инфляции. В связи с этим появляется необходимость

учета в коэффициенте капитализации прироста стоимости

капиталовложений.

Пример. Требуемая ставка дохода на капитал

равна 12%. Прирост стоимости будет происходить в течение последующих пяти лет и

составит 40%.Решение. 1. Рассчитается отложенный доход 0,4 * 0,1574 (фактор

фонда возмещения за 5 лет при 12%) = 0,063.

2. Из требуемой

ставки дохода на капитал вычитается отложенный доход и, таким образом,

определяется коэффициент капитализации. R = 0,12 — 0,063 = 0,057 = 5,7%.

В случае повышения стоимости инвестированных средств, выручка от продажи

не только обеспечивает возврат всего вложенного капитала, но и приносит часть

дохода, необходимого для получения 12% отдачи на капитал. Поэтому коэффициент

капитализации должен быть уменьшен с учетом ожидаемого прироста капитала.

Так как большинство объектов недвижимости покупается с помощью заемного и

собственного капитала, коэффициент капитализации должен удовлетворять

требованиям доходности на обе части инвестиций. Величина данного коэффициента

определяется методом связанных инвестиций или техникой инвестиционной группы.

Коэффициент капитализации для заемных средств называется ипотечной постоянной и

рассчитывается по следующей формуле:

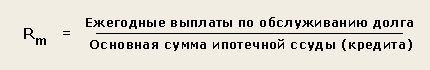

Если условия кредита известны, то ипотечная постоянная определяется по таблице шести функций сложного процента: она будет

представлять собой сумму ставки процента и коэффициента фонда возмещения или же

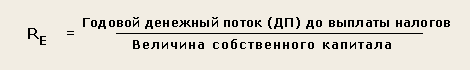

будет равна коэффициенту взноса на амортизацию единицы.Коэффициент капитализации для собственного капитала

рассчитывается по формуле:

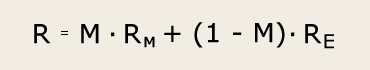

Общий коэффициент капитализации определяется

как средневзвешенное значение

где

M — доля заемных

средств в стоимости;

Rm —

коэффициент капитализации для заемного капитала;

Re —

коэффициент капитализации для собственного капитала.

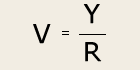

Существует еще один метод определения коэффициента капитализации — метод прямой капитализации. В рамках доходного подхода

стоимость актива рассчитывается по формуле

гдеV—стоимость оцениваемого объекта;

Y—ЧОД;R —

коэффициент капитализации.

Если вышеприведенная формула преобразует ЧОД в стоимость, то следующая

формула переводит стоимость в коэффициент капитализации:

Основываясь на рыночных данных по ценам продаж и значений ЧОД

сопоставимых объектов недвижимости, можно вычислить коэффициент

капитализации. Определенный таким путем коэффициент

капитализации называется общим. Эта формула используется, когда

перепродажа актива производится по цене равной сумме первоначальных инвестиций

и, следовательно, нет необходимости включать в коэффициент капитализации

надбавку за возмещение капитала, а также когда прогнозируется поступление

равновеликих доходов.

Пример. Имеется информация о недвижимости,

сопоставимой с оцениваемой. Она показывает, что сопоставимая недвижимость

продана за 325.000, а ЧОД составил 30.000 $.

Найти общий коэффициент капитализации

позволяет вышеприведенная формула:

R = 30000/325000 = 0,09, или 9%.

6. На последнем этапе метода капитализации доходов стоимость недвижимого

имущества определяется посредством деления величины прогнозируемого чистого

операционного дохода (результат 4-го этапа) на коэффициент капитализации

(результат 5-го этапа):

или ЧОД / Коэффициент капитализации

Метод дисконтированных денежных

потоков. Этот

метод используется для определения текущей стоимости тех будущих доходов,

которые принесет использование объекта недвижимости и возможная его продажа.Определение

обоснованной рыночной стоимости с использованием метода

дисконтированных денежных потоков можно разделить на несколько этапов:

1. Составляется прогноз потока будущих

доходов в период владения объектом недвижимости.

2. Рассчитывается стоимость

оцениваемого объекта недвижимости на конец периода владения, т.е. стоимость

предполагаемой продажи (реверсии), даже если в действительности продажа не

планируется.

3. Выводится ставка дисконта для

оцениваемой недвижимости на существующем рынке.

4. Производится приведение будущей

стоимости доходов в период владения и прогнозируемой стоимости реверсии к

текущей стоимости.Таким образом:

Стоимость

недвижимого имущества = Текущая стоимость периодического потока дохода + Текущая

стоимость реверсии.

Заключение

В ходе исследования

было выяснено, что в современной действительности в России земля представляет

собой один из наиболее сложных объектов экономической оценки. Земельное

отношение является крайне сложными и многоплановыми, потому что включают в себя

и отношение между органами государственной власти, и органами местного

самоуправления, и юридическими лицами, и отдельными гражданами и т.д. Примером

сложности этих взаимоотношений может являться десятилетняя отсрочка принятия

Земельного кодекса, который наконец-то был принят в текущем году.

Оценка рыночной

стоимости земельного участка внутри конкретной оценочной зоны предполагает

уточнение коэффициентов градостроительной ценности, применяемых к данному

участку на основе установления и детального учета всех рентообразующих

факторов, а также факторов локальной неоднородности территории города.

Список использованной литературы

1. Артеменков И.Л., Воронкин А.В. Роль и место в стандартов оценки в оценочной

практики «сравнительный анализ в стандартах оценки» // Вопросы

оценки. — 1996.-№1.-С.8-12.

2. Кадастр земель населенных пунктов: Учебное пособие.-М.,

1997.-С.78-124.

3. Камаев В.Д. и др. Учебник по основам экономической теории.-М.:

«ВЛАДОС», 1994. — 384с.

4. Колтунов В.М. Основы рыночной экономики.-Ч.1.-Н-Новгород,

1996.-С.89-119.

5.

Комментарий к Конституции РФ / Под ред. Л.А.Окунькова.-М.: Бек, 1994. — 458с.

6.

Конституция Российской Федерации.-М.: «Проспект», 1999. — 48с.

7. Крутик А.Б. и др. Экономика недвижимости: Учеб. пособие для

вузов.-Спб., 2000.-С.255-278.

8. Кузнецов С.Ю. Новое в оценке компаний за рубежом // Финансовая

газета. — 1998.- №44.- С.4.

9. Курс экономической теории / Под ред. М.Н.Чепурина.-М.,

1999.-С.18-117.

10. Микро- и макроэкономика.-Спб.: АО Литера плюс, 1994. — 188

с.

11. Нейман Е.И. Оценка рыночной стоимости недвижимости.-М.: Дело, 1998.-

С.73-111.

12. Оценка рыночной стоимости недвижимости: Учеб. и практическое пособие

/ Под ред. А.Зарубина.-М., 1998.-С.12-37.

13. Оценочная деятельность в России: Сб. науч. тр.- М.: ФА, 1998.-

С.27-56.

14. Прорвич В.А. Основы экономической оценки городских земель.- М.: Дело,

1998.- С.212-145.

15. Рыночная экономика // Деловая жизнь. — 1993.-№2.-С.8-12.

16. Современная экономика / Под ред. О.Ю.Мамедова.-Р-на-Д.,

1998.-С.117-156.

17. Федеральный закон «Об оценочной деятельности в Российской Федерации»

от 29.07.98 №135 – ФЗ

18. Федотова М.А. Сколько стоит бизнес? (Методы оценки) М.: Перспектива,

1996.- С. 7-14.

19. Федотова М.А., Уткин Э.А. Оценка недвижимости и бизнеса: Учебник.-М.,

2000.-С.145-190.

20. Фридман Д., Ордуэй Анализ и оценка приносящий доход недвижимости.-

М.: Дело, 1995.- С. 346-388.

21. Харрисон Г.С. Оценка недвижимости: Учебное пособие.- М.: РОО, 1994.-

С. 8-15.